Aktualizacja: 2.03.2020 r.

Gwałtowne spadki jakich byliśmy świadkami na giełdowych parkietach – w tym także na GPW w Warszawie – nie pozostały oczywiście bez wpływu na wyceny tytułów uczestnictwa oraz certyfikatów inwestycyjnych funduszy ETF notowanych na warszawskim parkiecie. Poniżej – w pierwszej części obejmującej ostatni tydzień lutego (kolejnych proszę spodziewać się w kolejnych tygodniach) – przeanalizujemy te spośród nich które dążą do odwzorowywania stóp zwrotu indeksów WIG20TR i mWIG40TR.

Co ciekawe, w przypadku funduszy naśladujących wyniki indeksu WIG20TR, którego wartość obniżyła się w tym tygodniu (tj. od 21 do 28 lutego 2020 r.) o 15,30%, ich notowania giełdowe zachowały się zupełnie inaczej. Bliższy stopy zwrotu indeksu był co prawda fundusz Lyxor WIG20 UCITS ETF (-16,01%), jednak oznaczało to większą stratę niż w przypadku indeksu WIG20TR. Znacznie większa dysproporcja między notowaniami giełdowymi a notowaniami indeksu WIG20TR wystąpiła w funduszu Beta ETF WIG20TR, którego certyfikat stracił na wartości w tym tygodniu jedynie 8,58%. Dla inwestorów oznaczało to jednak wyraźnie niższe straty niż te, jakich doświadczył w tym samym okresie replikowany indeks. Jak wyjaśniła spółka Beta Securities Polska tak duża premia w stosunku do notowania indeksu wynikała z faktu, iż 28 lutego na zamknięcie notowań zostało złożone zlecenie kupna PKC 460 certyfikatów funduszu Beta ETF WIG20TR. Na zamknięciu nie było ani kwotowań animatora funduszu, ani innych inwestorów, którzy wystawiają zlecenia kupna i sprzedaży zbliżone do WAN przypadającej na certyfikat funduszu. Z uwagi na to, że po stronie sprzedaży było mało zleceń, kurs zamknięcia ustalił się na poziomie 32,50 zł, podczas gdy iNAV oscylował wokół 30,15 zł. Inwestor który złożył wspomniane zlecenie PKC kupił zatem certyfikaty funduszu z premią w wysokości 7,7% wobec NAV, co jednocześnie sprawiło iż w całym tygodniu wycena Beta ETF WIG20TR zniżkowała „jedynie” o 8,58%. Tak czy inaczej, giełdowa wycena certyfikatów inwestycyjnych funduszu Beta ETF WIG20TR zniżkowała do najniższego poziomu od giełdowego debiutu, zaś tytułów uczestnictwa funduszu Lyxor WIG20 UCITS ETF do najniższego poziomu od grudnia 2016 r.

W przypadku funduszu Beta ETF mWIG40TR, wartość giełdowa jego certyfikatu inwestycyjnego zniżkowała w tym tygodniu o 11,80%, minimalnie więcej niż indeksu mWIG40TR (-11,69%). Wycena giełdowa certyfikatów tego funduszu obniżyła się do najniższego poziomu w historii jego giełdowych notowań.

Dokładność odwzorowania WIG20TR przez wyceny księgowe (NAV) obu funduszy naśladujących zachowanie tego indeksu okazała się niemal perfekcyjna. Zarówno w przypadku funduszu Beta ETF WIG20TR, jak i funduszu Lyxor WIG20 UCITS ETF ich tygodniowa stopa zwrotu była jedynie o 0,01 pkt. proc. niższa od stopy zwrotu indeksu (-15,31%). Nieco większa rozbieżność wystąpiła między stopą zwrotu (liczoną w oparciu o NAV) funduszu Beta ETF mWIG40TR (-11,71%) a stopą zwrotu indeksu mWIG40TR (-11,80%).

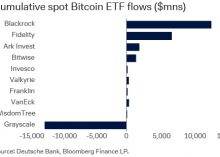

Najciekawsze być może są jednak dane dotyczące tego, jak zareagowali dotychczas na tak dramatyczne spadki wycen ww. ETF-ów giełdowi inwestorzy. Otóż wbrew przypuszczeniom (i negatywnym doświadczeniom chociażby największego funduszu ETF na świecie – SPDR S&P 500 ETF Trust – z którego, według informacji Bloomberga, odpłynęło od 21 do 27 lutego ok. 13 mld USD) krajowi inwestorzy jak na razie wykazali się godnym podziwu spokojem. Nie tylko nie sprzedawali tytułów uczestnictwa lub certyfikatów ww. ETF-ów, ale wręcz kupowali przecenione walory. Fundusz Beta ETF WIG20TR wyemitował w tym tygodniu 16 tys. nowych certyfikatów (+2,0%), fundusz Beta ETF mWIG40TR wyemitował dwukrotnie w tym tygodniu w sumie 20 tys. certyfikatów (+1,1%), zaś liczba tytułów uczestnictwa funduszu Lyxor ETF WIG20 UCITS ETF zwiększyła się od 21 do 27 lutego (na razie brak danych z 28 lutego) aż o 57 tys., czyli o 12,5%. Inwestorzy giełdowi – zwłaszcza w przypadku tego ostatniego ETF-a – wykorzystali zatem spadek wycen do powiększania pozycji, co może być też (choć oczywiście nie musi) wskazówką dla pozostałych inwestorów zastanawiających się nad dalszym scenariuszem wydarzeń na GPW w Warszawie.

Wpis jeszcze nie ma komentarzy.